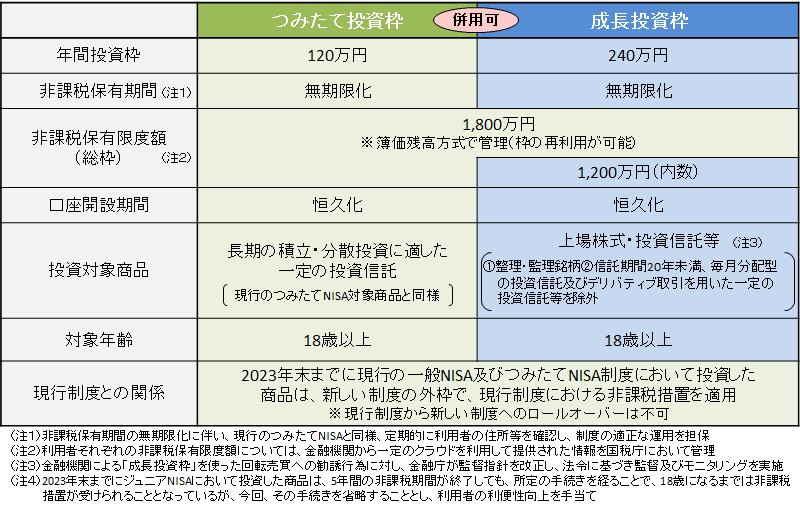

成長投資枠の非課税保有限度枠の上限は1800万円

新NISAのポイントは以下の通りとなっています。

ぜひこの優遇制度を利用し老後年金にお役立てください。

新しいNISAのポイント

- ・非課税保有期間の無期限化

- ・口座開設期間の恒久化

- ・つみたて投資枠と、成長投資枠の併用が可能

- ・年間投資枠の拡大(つみたて投資枠:年間120万円、成長投資枠:年間240万円、合計最大年間360万円まで投資が可能。)

- ・非課税保有限度額は、全体で1,800万円。(成長投資枠は、1,200万円。また、枠の再利用が可能。)

新しい制度

| 併用可 | つみたて投資枠 | 成長投資枠 |

|---|---|---|

| 年間投資枠 | 120万円 | 240万円 |

| 非課税保有期間(注1) | 無期限化 | 無期限化 |

| 非課税保有限度額 (総枠)(注2) |

1,800万円 ※簿価残高方式で管理(枠の再利用が可能) |

|

| 1,200万円(内数) | ||

| 口座開設期間 | 恒久化 | 恒久化 |

| 投資対象商品 | 長期の積立・分散投資に適した一定の投資信託 (現行のつみたてNISA対象商品と同様) |

上場株式・投資信託等(注3) (①整理・監理銘柄②信託期間20年未満、毎月分配型の投資信託及びデリバティブ取引を用いた一定の投資信託等を除外) |

| 対象年齢 | 18歳以上 | 18歳以上 |

| 現行制度との関係 | 2023年末までに現行の一般NISA及びつみたてNISA制度において投資した商品は、新しい制度の外枠で、現行制度における非課税措置を適用 ※現行制度から新しい制度へのロールオーバーは不可 |

|

- (注1)非課税保有期間の無期限化に伴い、現行のつみたてNISAと同様、定期的に利用者の住所等を確認し、制度の適正な運用を担保

- (注2)利用者それぞれの非課税保有限度額については、金融機関から一定のクラウドを利用して提供された情報を国税庁において管理

- (注3)金融機関による「成長投資枠」を使った回転売買への勧誘行為に対し、金融庁が監督指針を改正し、法令に基づき監督及びモニタリングを実施

- (注4)2023年末までにジュニアNISAにおいて投資した商品は、5年間の非課税期間が終了しても、所定の手続きを経ることで、18歳になるまでは非課税措置が受けられることとなっているが、今回、その手続きを省略することとし、利用者の利便性向上を手当て

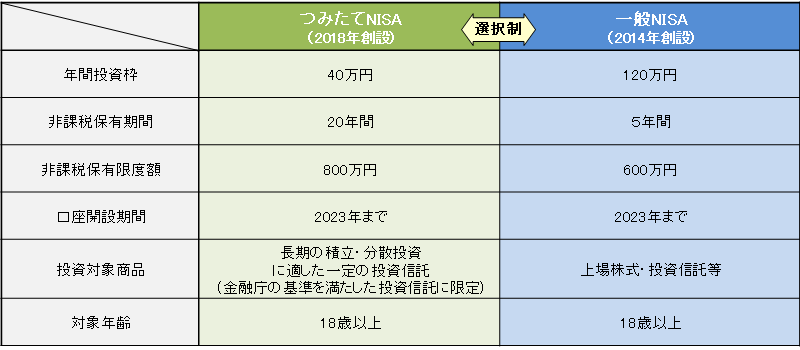

(参考)現行制度

2024年からのNISAの仕組みについての10の誤解

ここからは、2024年からのNISAに関して誤解しがちな点について解説します。理解していたつもりでも「実は誤解していた!」と感じる点があるかもしれません。

誤解1:2024年からのNISAでは、旧NISAと同じ金融機関を選ばなくてはならない→変更できる

旧NISAと2024年からのNISAは別の制度です。2024年からのNISAの口座は同じ金融機関でなければならないということはありません。また、一般NISA、つみたてNISAと同様に2024年からのNISAも1年単位で変更できます。

誤解2:旧NISAと2024年からのNISAは併用できない

→旧NISAで新規投資はできないが保有はできる

旧NISAの制度は2023年で終了いたしますので、2024年以降は新規投資ができません。

しかし、2023年に投資して2024年以降に非課税保有期間の終了を迎える場合でも、一般NISAなら5年、つみたてNISAは20年、ジュニアNISAは18歳になるまで旧NISAの非課税期間は保有することができます。

一般NISAとジュニアNISAは、ロールオーバー(翌年の非課税投資枠に移管)の利用も2023年までです。非課税保有期間が終了した場合は売却するか課税口座へ移すことになります。

誤解3:旧NISA口座で投資すると2024年からのNISAの枠から引かれる

→旧NISAは2024年からのNISAと別枠なので引かれない

旧NISA口座で投資を行っても2024年からのNISAの生涯の非課税保有限度額1,800万円から引かれることはありません。

旧NISAでは2024年以降の新規投資はできませんが、2024年からのNISAとは別枠で、それまでに投資した金融商品を一定期間非課税で保有することができます。

旧NISA口座を利用している人もしていない人も、2024年からのNISAの非課税保有限度額は同じであるため、旧NISAを利用している人の方が合計の運用金額は多くなります。

成長投資枠についての誤解

誤解4:一般NISAと同様に上場株式や株式投資信託なら制限なく投資できる

→信託期間20年未満の投資信託などは投資対象から除外

一般NISA口座で投資できる金融商品は、国内・海外上場株式、株式投資信託、国内・海外ETF、ETN(上場投資証券)、国内・海外REIT(上場投資信託)、新株予約権付社債(ワラント債)でした*が、2024年からのNISAの成長投資枠では一部制限が加わります。

整理・監理銘柄の上場株式や、信託期間20年未満、高レバレッジ型・毎月配分型の株式投資信託等は投資対象から除外されることになりました。

- *実際に購入できる金融商品は金融機関によって異なります。

買付け方法の変更はなく、通常の買付け、積立投資どちらでも構いません。成長投資枠の非課税保有限度額は1,800万円のうち1,200万円、年間投資枠は240万円です。

誤解5:成長投資枠ではつみたて投資枠の商品が買えない

→つみたて投資枠の商品も買える

つみたて投資枠で投資できる投資信託は、成長投資枠で投資できる金融商品の要件も満たしていますので、購入できます。

つみたて投資枠で投資できる金融商品は、つみたてNISA口座で投資できるものと同じです。

対象となる商品は、手数料が一定水準以下である、毎月配分型ではないなど、長期・積立・分散投資に適した公募株式投資信託とETFに限定されています。

スポンサーリンク

つみたて投資枠についての誤解

誤解6:成長投資枠とつみたて投資枠は併用できない

→併用できる

旧NISAでは、一般NISAとつみたてNISAの併用はできませんが、2024年からのNISAでは成長投資枠とつみたて投資枠の併用が可能です。

年間投資枠(上限)は、成長投資枠が240万円、つみたて投資枠が120万円の合計360万円となっています。

つみたて投資枠で低コストの投資信託を購入し、同じ投資信託を成長投資枠で購入することも可能です。成長投資枠では、通常のスポットでの買付け(自分のタイミングで自分が決めた金額を購入すること)のほか、

積立投資を行うこともできます。

誤解7:つみたて投資枠は600万円まで

→1,800万円まで使える

2024年からのNISAの非課税保有限度額の全てをつみたて投資枠として使うこともできます。

2024年からのNISAの非課税保有限度額は1,800万円、そのうち成長投資枠は1,200万円ですから、つみたて投資枠は差額の600万円と考える人もいるかもしれません。

しかし、成長投資枠はあくまでその上限を超えない範囲で利用することが定められているだけです。つまり、つみたて投資枠の年間の上限は120万円であるため、

15年かけて、1,800万円の非課税保有限度額の全てをつみたて投資枠で利用することが可能です。

運用益や売却についての誤解

誤解8:運用益が増えて1,800万円を超えたら課税される

→取得対価の額で計算するため課税されない

2024年からのNISAは非課税保有限度額の枠を「簿価残高方式」で管理します。利益ではなく取得対価の額をもとにして管理しますので、運用益が増えて1,800万円を超えても課税されません。

例えば、つみたて投資枠で毎月5万円ずつ30年積み立てると、投資した元本は1,800万円になります。

年3%で運用できるとすると30年後の運用益を含めた資産総額は約2910万円。投資元本との差額は約1,110万円になりますが、どれだけ増えたとしても非課税です。

誤解9:売却するとその売却金額分がまた買える

→購入時の投資額分しか買えない

旧NISAと異なり、2024年からのNISAは非課税保有限度額の枠の再利用が可能です。売却すると運用益を差し引いた購入時の投資額分が再利用できます。

例えば、700万円投資した商品を1,000万円で売却する場合(運用益300万円)、非課税投資枠から空くのは投資額である700万円です。空いた700万円の枠を利用して改めて金融商品を購入することができます。

仮に700万円投資した商品を500万円で売却した場合(運用損200万円)でも、同様に700万円の投資額分が空くことになり、その枠を再利用できます。

誤解10:売却したらその年の投資枠に上乗せして買える

→年間の投資枠に上乗せはできない

年間の投資枠が優先されますので、売却分の購入時投資額を上乗せすることはできません。

2024年からのNISAでは、売却して空いた投資枠をもう一度利用できますが、年間に利用できる投資枠は、成長投資枠240万円、

つみたて投資枠120万円とそれぞれ限度額が定められています。また、再利用できるのは、売却の翌年以降となります。

あえて誤解のないように願いますが。

一例として当サイトでは、「成長投資枠」を高配当銘柄や増配予想銘柄に投資し、老後の生活費不足を解決する「自分年金」用の受け皿として活用するのも最適な選択だあろうと考えます。

出口戦略から逆算した投資をあえて実行するのです。

投資の計画や、個別銘柄のピックアップにはヤマカンだけでは無理なので慎重な選択が必要です。が、過去実績や財務情報を調べること(ファンダメンタル)を調査することで大きな失敗はないといえます。

また投資についての勉強も必要なので・・・

このような講座”有料ですが”もCHECKしてください。

投資の達人になる投資講座

次の記事もどうぞ→バフェット流新NISA講座「バフェッサ」が開講,怪しい?受講料や講師は?